Формулы финансовые в excel: Финансовые функции (справка) — Служба поддержки Майкрософт

Содержание

Полезные формулы Excel для контроля финансов

22 октября 2014Стать богатым

Excel умеет многое, в том числе и эффективно планировать финансы.

Поделиться

0

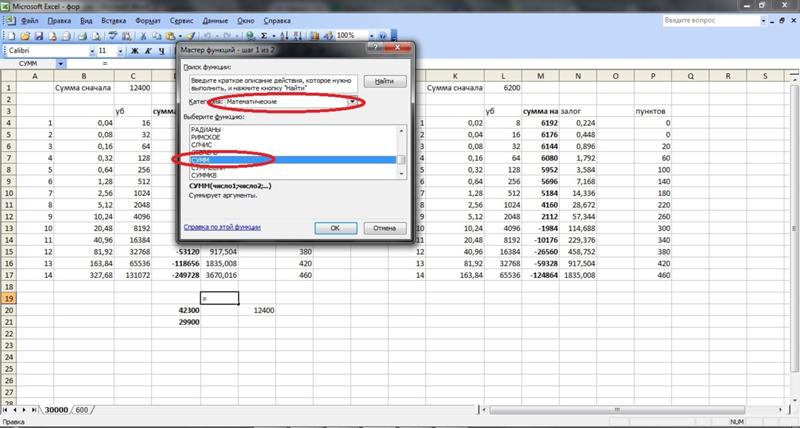

Существуют сотни онлайновых финансовых планировщиков. Все они просты в использовании, но ограничены по функциональности. MS Excel на их фоне — настоящий комбайн. В нём есть 53 финансовые формулы на все случаи жизни, а для контроля и планирования бюджета полезно знать три из них.

Функция ПЛТ

Одна из актуальнейших функций, с помощью которой можно рассчитать сумму платежа по кредиту с аннуитетными платежами, то есть когда кредит выплачивается равными частями. Полное описание функции здесь.

ПЛТ(ставка;кпер;пс;бс;тип)

- Ставка — процентная ставка по ссуде.

- Кпер — общее число выплат по ссуде.

- Пс — приведённая к текущему моменту стоимость, или общая сумма, которая на текущий момент равноценна ряду будущих платежей, называемая также основной суммой.

- Бс — требуемое значение будущей стоимости, или остатка средств после последней выплаты. Если аргумент «бс» опущен, то он полагается равным 0 (нулю), т. е. для займа, например, значение «бс» равно 0.

- Тип (необязательный аргумент) — число 0 (нуль), если платить нужно в конце периода, или 1, если платить нужно в начале периода.

Функция СТАВКА

Вычисляет процентную ставку по займу или инвестиции, базируясь на величине будущей стоимости. Полное описание функции здесь.

СТАВКА(кпер;плт;пс;бс;тип;прогноз)

- Кпер — общее число периодов платежей для ежегодного платежа.

- Плт — выплата, производимая в каждый период; это значение не может меняться в течение всего периода выплат. Обычно аргумент «плт» состоит из основного платежа и платежа по процентам, но не включает других налогов и сборов. Если он опущен, аргумент «пс» является обязательным.

- Пс — приведённая (текущая) стоимость, т. е. общая сумма, которая на данный момент равноценна ряду будущих платежей.

- Бс (необязательный аргумент) — значение будущей стоимости, т. е. желаемого остатка средств после последней выплаты. Если аргумент «бс» опущен, предполагается, что он равен 0 (например, будущая стоимость для займа равна 0).

- Тип (необязательный аргумент) — число 0 (нуль), если платить нужно в конце периода, или 1, если платить нужно в начале периода.

- Прогноз (необязательный аргумент) — предполагаемая величина ставки. Если аргумент «прогноз» опущен, предполагается, что его значение равно 10%. Если функция СТАВКА не сходится, попробуйте изменить значение аргумента «прогноз». Функция СТАВКА обычно сходится, если значение этого аргумента находится между 0 и 1.

Функция ЭФФЕКТ

Возвращает эффективную (фактическую) годовую процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году, за которые начисляются сложные проценты. Полное описание функции здесь.

Полное описание функции здесь.

ЭФФЕКТ(нс;кпер)

- Нс — номинальная процентная ставка.

- Кпер — количество периодов в году, за которые начисляются сложные проценты.

Существует множество способов упростить и ускорить работу в Excel, и мы с радостью расширим эти списки вашими советами.

Финансовые формулы Microsoft Excel Что это такое, для чего они нужны и какие все можно использовать?

. финансовые формулы поможет вам получить определенную информацию о процентные ставки и текущая стоимость инвестиционных проектов , а также получение кредитов.

Чтобы использовать эти варианты, предложенные Microsoft Excel ты должен знать что это является et как их правильно использовать, чтобы сумма не возвращала слово «ERROR ()» .

Если вы хотите стать экспертом в области управления кредитами, инвестициями и ценными бумагами , вам будет удобно прочитать эту статью до конца, чтобы вы точно знали, какими будут ваши финансовые результаты.

Что такое финансовые функции Excel и для чего они используются в моих таблицах?

Финансовые функции используются в актуарной математике и расчетах в области финансового менеджмента. . Эти функции устанавливают условия оплаты, внутреннюю норму прибыли, процентную ставку за определенный период, текущую стоимость и будущую стоимость.

Этим способом, возможен анализ инвестиционных проектов , либо через текущее значение, либо через IRR, а также удобство получения кредита по более низкой ставке, платит или нет в первом периоде.

Список всех финансовых функций в Excel и способы использования каждой из них

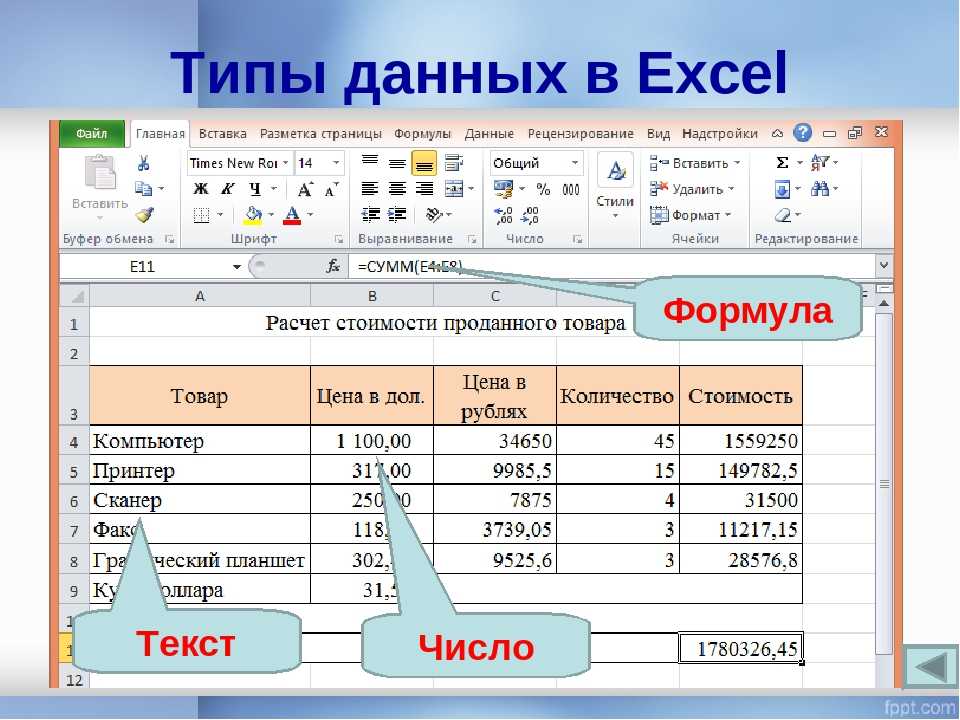

Вы должны иметь в виду, что вам нужно будет знать основы того, что такое ссуда или финансовые вложения, потому что в этих формулах процентная ставка, количество периодов, сумма платежей, текущая стоимость, будущая стоимость используются и чистая стоимость .

Далее мы научим вас некоторым концепциям, которые упростят понимание использования формул:

- Инвестиционный проект состоит из процентная ставка, которую инвестор получает за предоставление денег проекту, которая должна быть равна или превышать существующие альтернативные издержки.

Каждый проект получает выплаты в определенные периоды, которые могут быть ежемесячными, ежеквартальными или ежегодными.

Каждый проект получает выплаты в определенные периоды, которые могут быть ежемесячными, ежеквартальными или ежегодными. - Текущая стоимость — это сумма инвестиции или ссуды на момент начала инвестирования или на момент расчета. Будущая ценность обратная оценка, какая сумма будет у проекта в конце.

- Если учитывать доходы и расходы которые реализованы в проекте, их можно вычесть из каждой, чтобы получить стоимость капитала инвестиций.

Далее давайте посмотрим, как следует использовать финансовые формулы:

СТАВКА в Excel

Эта функция возвращает процентную ставку инвестиции в целом для определенной ценной бумаги, которая торгуется на фондовой бирже, будь то акции или облигации.

Необходимо установить, что будет расчет, который будет получен от инвестиции , то дату истечение должен быть указан а также ценность инвестиций. С другой стороны, необходимо указать тип амортизации, которой будет подвергаться инвестиция, и основу для расчета.

LETRA.DE.TEST.EQV.A.BONO в Excel

Аргумент этой функции — вернуть доходность облигации. когда он эквивалентен казначейскому векселю. Должны быть указаны дата погашения облигации, истечение срока действия казначейского векселя и скидка, которая будет понесена при завершении этой финансовой операции.

Последние термины должны быть размещены в формате даты.

LETTER.DE.TES.RENDTO в Excel

Когда вы хотите определить доход, полученный от казначейского векселя, вы должны использовать эту формулу.

Эта функция требует ввода даты, когда счет будет оплачен , то истечение срока этот счет должен быть выражен и какова стоимость казначейского векселя, номинальная стоимость которого установлена в размере 100 € .

LETTER.THES.PRICE в Excel

Эта функция должна использоваться когда вы хотите получить цену номинальной стоимостью 100 евро за казначейский вексель . Следовательно, необходимо ввести дату расчета, срок действия казначейского векселя и то, какая ставка дисконтирования применяется к этому инструменту.

Следовательно, необходимо ввести дату расчета, срок действия казначейского векселя и то, какая ставка дисконтирования применяется к этому инструменту.

БД в Excel

Эту функцию следует использовать, если вы хотите получить сумму амортизации актива за определенный период. . Для этого необходимо, чтобы метод начисления амортизации был фиксированным сальдо.

Вам следует введите стоимость что актив имел в начале периода, то конечная или остаточная стоимость, которая Автора активный будет иметь в конце своей жизни войдет .

Кроме того, периоды в течение которого актив имел полезный срок службы doivent être установлен , учитывая, что период, который нужно ввести для рассчитать амортизацию должны быть выражены в тех же единицах измерения, которые использовались в течение срока службы актив. хорошо. То есть, если он считался годом, месяцем, неделями или днями.

Вы должны принять во внимание, игнорируется ли первый месяц в амортизации. . Это необходимо, чтобы определить, просрочен ли этот месяц.

SYD в Excel

Когда используешь аннуитеты и хотите знать ценность амортизация D ‘ определенный актив , вы можете использовать эту формулу для установить точную сумму в определенный период.

Для этого необходимо ввести значение на начало периода, остаток в конце срока его службы, час или количество периодов использования актива. и установление тех же единиц в периоде, который использовался в течение срока полезного использования актива. Полезный.

SLN в Excel

Формула возвращает сумму понесенного износа. по активный в течение определенного периода времени при использовании прямого метода. Для этого необходимо вычисление первоначальная стоимость, остаточная сумма и время, в течение которого актив имеет полезный срок службы.

MIRR в Excel

Внутренняя норма доходности — это норма определенного денежного потока, когда эти суммы не были выведены из инвестиционного проекта. . В этом случае функция возвращает процентную ставку периодических денежных потоков.

Вы должны ввести массив с притоком и оттоком денег в постоянные периоды, то мы должны указать, какие будут ставки финансирования и реинвестирования .

TIR.NO.PER в Excel

В случае, когда необходимо найти IRR для потока казначейство непериодически, как и в предыдущем случае, эту формулу можно использовать, чтобы не ошибиться.

Вы должны введите значения и каждую дату в котором произошли поступления или снятие наличных, тогда необходимо будет оценить приблизительное количество TRI .

IRR в Excel

Эта функция является универсальной и позволяет получить доход от денежных вложений в течение определенного периода времени.

Вы должны ввести значения, которые будут получены в период и аликвота в единицах, чтобы отразить ожидания инвестора . В случае отсутствия учреждения система предполагает, что он 10% .

ВНА.НО.ПЕР в Excel

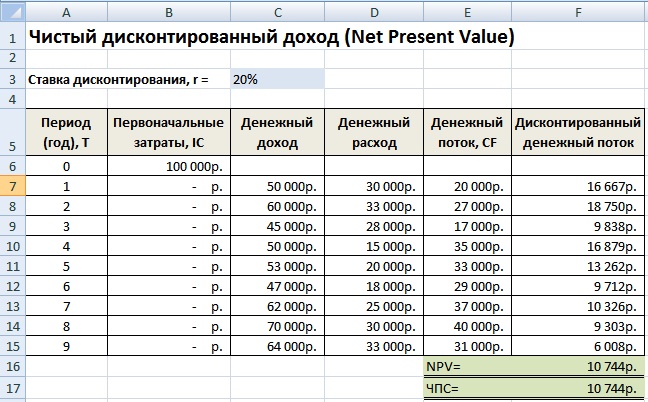

Годовая непериодическая номинальная стоимость — это сумма, которую получает инвестор, то есть за вычетом доходов и расходов денежного потока. непериодический. Введите ставку дисконтирования, которая должна применяться к денежным средствам, затем значения потока и даты каждого из этих движений.

ВНА в Excel

Это функция, аналогичная предыдущей, но в этом случае движение денежных средств получается за все периоды анализа. Microsoft Excel информируется о ставке дисконтирования и каждом значении, будь то доход или расход, которые должны быть разделены «;» он может доходить до 254 в качестве максимального предела.

НОМИНАЛЬНАЯ СТАВКА

«ОБНОВЛЕНИЕ ✅ Хотите узнать о финансовых функциях Excel и о том, как их применять в таблицах? ⭐ ВОЙДИТЕ ЗДЕСЬ ⭐ и узнайте все о SCRATCH! »

Le номинальная ставка это процент, который получается ежегодно для размещения финансового инструмента, будь то банк или фондовый рынок . Для этого необходимо иметь под рукой эффективную ставку и количество периодов, которые должны быть выражены в годах.

Для этого необходимо иметь под рукой эффективную ставку и количество периодов, которые должны быть выражены в годах.

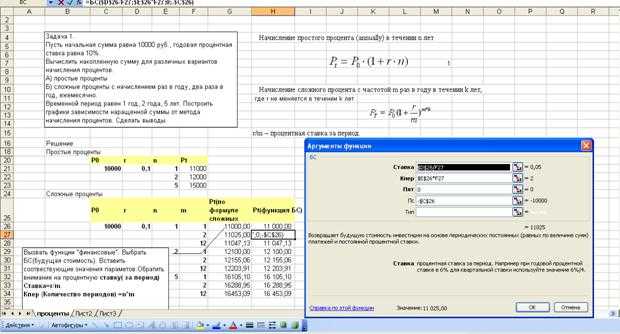

ВФ.ПЛАН

Как мы уже говорили в начале этого списка, будущая стоимость это сумма, которая будет получена в конце периода инвестирования, с учетом платежей, которые производятся постоянно и периодически, и процентной ставки.

Для эффективного выполнения этого расчета необходимо ввести процентную ставку выражается в той же единице период, в течение которого производятся выплаты. Затем вам нужно записать количество периодов анализа, платеж, произведенный в каждом из этих периодов, и текущую стоимость инвестиций.

Наконец, необходимо указать, производятся ли выплаты в начале или в конце каждого периода, т.е. с опозданием на несколько месяцев .

ПОКАЗАТЕЛЬ

Эта функция возвращает процентную ставку, которую будет иметь денежный поток. , либо инвестиция, либо ссуда за определенный период. Вы должны принять во внимание текущую стоимость, сумму каждого платежа, который будет произведен, и сумму этих платежей.

Вы должны принять во внимание текущую стоимость, сумму каждого платежа, который будет произведен, и сумму этих платежей.

Следует уточнить, есть ли выплаты будут осуществляется на на несколько месяцев позже или раньше каждого периода.

VF

Будущая стоимость — это сумма инвестиций в конце времени. Для этого необходимо указать процентную ставку, которая должна быть выражена в тех же единицах, что и номера периодов, сумма каждого платежа и стоимость инвестиции в начале.

В свою очередь, необходимо указать, выплаты будут осуществляется в начало или конец каждого периода.

VA

Для этой функции анализируется приведенная стоимость, которая должна иметь денежный поток в инвестиционном проекте. . Необходимо включить сумму, которая будет доступна инвестору в конце, процентную ставку, необходимую для дисконтирования этих сумм, произведенный платеж и количество раз или количество периодов инвестирования.

В этой функции также необходимо указать, будет ли она выполняться за месяц или заранее .

ОПЛАТА.PRINC.ENTER

Эта финансовая функция позволяет получить сумму погашения основного долга по инвестиции или ссуде за два периода . Необходимо ввести процентную ставку, количество периодов, текущую стоимость инвестиций и будущую стоимость кредита.

ОПЛАТА ВНУТРЕННЯЯ

Как и в предыдущей формуле, с помощью этой финансовой функции вы можете рассчитать процентные платежи, которые существуют на инвестиции между двумя платежами. . Вы должны ввести процентную ставку дисконтирования, количество периодов, текущую стоимость инвестиции, а также первый и последний периоды, чтобы иметь возможность правильно рассчитать.

ПАГОПРИН

Если вы хотите рассчитать основную сумму инвестиции, процентная ставка и платежи которой постоянны, вы можете использовать эту формулу. Следует иметь в виду, что процентная ставка записывается ежегодно. , поэтому, если вам нужно выразить квартальный период, вы должны разделить его на четыре.

, поэтому, если вам нужно выразить квартальный период, вы должны разделить его на четыре.

Необходимо интегрировать количество периодов в течение которого фиксируются постоянные платежи, период, текущая стоимость инвестиций на момент расчета и будущая стоимость. Если он не указан, он будет считаться не имеющий остаточной стоимости .

СПОСОБЫ ОПЛАТЫ

Выплата процентов — это формула, с помощью которой вы можете получить значение ставки, полученной во время инвестирования. при условии постоянных выплат по всем заказам.

Вы должны войти процент доходности, укажите период, введите сумму платежей, которые будут получены, установите текущая стоимость инвестиций и будущая стоимость .

RPS

В случае, если необходимо установить количество периодов, необходимых для получения определенной ставки с настоящей или будущей стоимостью , необходимо будет использовать эту финансовую формулу Microsoft Excel.

Вы должны войти процентная ставка, сумма платежей, которые должны быть произведены в каждом периоде, настоящая и будущая стоимость инвестиций при постоянных платежах, а также процентная ставка. Enfin, необходимо установить, будут ли выплаты производиться в начале каждого периода или в конце .

ИНТ. ДЕНЕЖНЫЕ СРЕДСТВА

Эта формула рассчитывает годовую эффективную ставку инвестиции . Для работы с ним необходимо ввести данные номинальной ставки и количества выплаты в течение года .

СПОСОБЫ ОПЛАТЫ

Если вы хотите получить стоимость платежей, которые были произведены за период для определенных финансовых вложений, вы можете использовать эту формулу, в которой вам нужно ввести ставку дисконтирования, количество постоянных платежей, текущую стоимость и будущее.

Кроме того, необходимо установить будут ли платежи производиться месяц до истекший срок или в начале каждого месяца .

Если у вас есть какие-либо вопросы, оставляйте их в комментариях, мы свяжемся с вами как можно скорее, и это будет большим подспорьем для большего числа участников сообщества. Je Vous remercie!

report this ad

Финансовые функции (ссылка) — служба поддержки Майкрософт

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Дополнительно… Меньше

Чтобы получить подробную информацию о функции, щелкните ее имя в первом столбце.

Примечание. Маркеры версии указывают версию Excel, в которой была введена функция. Эти функции недоступны в более ранних версиях. Например, маркер версии 2013 указывает, что эта функция доступна в Excel 2013 и всех более поздних версиях.

Функция | Описание |

СЧЕТ функция | Возвращает начисленный процент по ценной бумаге, по которой выплачиваются периодические проценты |

Функция ACCRINTM | Возвращает начисленные проценты по ценным бумагам, по которым выплачиваются проценты при наступлении срока погашения |

Функция АМОРДЕГРК | Возвращает амортизацию за каждый отчетный период с использованием коэффициента амортизации |

Функция АМОРЛИНК | Возвращает амортизацию за каждый отчетный период |

ДНЕЙКУПОН функция | Возвращает количество дней от начала купонного периода до даты расчета |

Функция ДНЕЙКУПОН | Возвращает количество дней в купонном периоде, содержащем дату расчета |

ДНЕЙКУПОННЦ функция | Возвращает количество дней от даты расчета до даты следующего купона |

Функция СЧПСКД | Возвращает дату следующего купона после даты расчета |

КУПЛАТ функция | Возвращает количество купонов, подлежащих выплате между датой расчета и датой погашения |

Функция COUPPCD | Возвращает дату предыдущего купона до даты расчета |

функция CUMIPMT | Возвращает совокупный процент, выплаченный между двумя периодами |

функция КУМПРИНК | Возвращает совокупную основную сумму, выплаченную по кредиту между двумя периодами |

Функция БД | Возвращает амортизацию актива за указанный период с использованием метода фиксированного уменьшающегося остатка |

Функция ДДБ | Возвращает амортизацию актива за указанный период с использованием метода двойного уменьшаемого остатка или любого другого указанного вами метода |

ДИСКОВАЯ функция | Возвращает ставку дисконтирования ценной бумаги |

ДОЛЛАРД функция | Преобразует цену в долларах, выраженную в виде дроби, в цену в долларах, выраженную в виде десятичного числа |

ДОЛЛАРФР функция | Преобразует цену в долларах, выраженную десятичным числом, в цену в долларах, выраженную дробью |

ПРОДОЛЖИТЕЛЬНОСТЬ | Возвращает годовую дюрацию ценной бумаги с периодическими процентными выплатами |

ЭФФЕКТ функция | Возвращает эффективную годовую процентную ставку |

функция БС | Возвращает будущую стоимость инвестиции |

Функция FVSРАСПИСАНИЕ | Возвращает будущую стоимость первоначальной основной суммы после применения ряда сложных процентных ставок |

ВНУТРЕННЯЯ функция | Возвращает процентную ставку для полностью инвестированной ценной бумаги |

Функция IPMT | Возвращает выплату процентов по инвестиции за заданный период |

Функция внутренней нормы доходности | Возвращает внутреннюю норму доходности для ряда денежных потоков |

Функция ISPMT | Рассчитывает проценты, выплачиваемые в течение определенного периода инвестиции |

функция ПРОДОЛЖИТЕЛЬНОСТЬ | Возвращает модифицированную дюрацию Маколея для ценной бумаги с предполагаемой номинальной стоимостью 100 долларов США. |

Функция MIRR | Возвращает внутреннюю норму доходности, когда положительные и отрицательные денежные потоки финансируются по разным ставкам |

НОМИНАЛЬНАЯ функция | Возвращает годовую номинальную процентную ставку |

Функция КПЕР | Возвращает количество периодов для инвестиции |

Функция чистой приведенной стоимости | Возвращает чистую текущую стоимость инвестиции на основе серии периодических денежных потоков и ставки дисконтирования |

функция ЦЕНАПРЯМОЙ | Возвращает цену за 100 долларов номинальной стоимости ценной бумаги с нечетным первым периодом |

НЕЧЕТНЫЙ ВЫГОД функция | Возвращает доходность ценной бумаги с нечетным первым периодом |

функция ЦЕНА ПРАКТИКИ | Возвращает цену за 100 долларов номинальной стоимости ценной бумаги с нечетным последним периодом |

НЕЧЕТНОЕ ПОЛЕ | Возвращает доходность ценной бумаги с нечетным последним периодом |

функция ПРОДОЛЖИТЕЛЬНОСТЬ | Возвращает количество периодов, необходимых инвестиции для достижения заданного значения |

Функция ФЭУ | Возвращает периодический платеж для аннуитета |

Функция ППМТ | Возвращает платеж по основной сумме инвестиции за заданный период |

Функция ЦЕНА | Возвращает цену за 100 долларов номинальной стоимости ценной бумаги, по которой выплачиваются периодические проценты |

Функция ЦЕНАСКИДКА | Возвращает цену за 100 долларов номинальной стоимости ценной бумаги со скидкой |

Функция ЦЕНА | Возвращает цену за 100 долларов номинальной стоимости ценной бумаги, по которой выплачиваются проценты по истечении срока |

функция PV | Возвращает текущую стоимость инвестиции |

функция СТАВКА | Возвращает процентную ставку за период аннуитета |

ПОЛУЧЕННАЯ функция | Возвращает сумму, полученную при погашении для полностью инвестированной ценной бумаги |

функция РРИ | Возвращает эквивалентную процентную ставку для роста инвестиции |

функция СЛУ | Возвращает линейную амортизацию актива за один период |

SYD-функция | Возвращает амортизацию актива по сумме цифр за указанный период |

Функция ТБИЛЛЕКС | Возвращает доходность, эквивалентную облигации, для казначейского векселя |

функция СТОИМОСТЬ | Возвращает цену за номинальную стоимость 100 долларов для казначейского векселя |

ТБИЛЛИЭЛД функция | Возвращает доходность казначейского векселя |

Функция ВБД | Возвращает амортизацию актива за указанный или неполный период с использованием метода уменьшаемого остатка |

Функция ЧИСТНДОХ | Возвращает внутреннюю норму доходности для графика денежных потоков, который не обязательно является периодическим |

Функция XNPV | Возвращает чистую приведенную стоимость для графика денежных потоков, который не обязательно является периодическим |

ДОХОД функция | Возвращает доходность ценной бумаги, по которой периодически выплачиваются проценты |

Функция ДОХОДДИСКА | Возвращает годовой доход дисконтной ценной бумаги; например, казначейский вексель |

Функция ДОХОДМАТ | Возвращает годовой доход ценной бумаги, проценты по которой выплачиваются при наступлении срока погашения. |

Важно: Результаты расчетов формул и некоторых функций рабочего листа Excel могут немного отличаться на ПК с Windows с архитектурой x86 или x86-64 и ПК с Windows RT с архитектурой ARM. Узнайте больше о различиях.

Функция

PMT — служба поддержки Майкрософт

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Дополнительно… Меньше

PMT , одна из финансовых функций, рассчитывает платеж по кредиту на основе постоянных платежей и постоянной процентной ставки.

Используйте Excel Formula Coach, чтобы вычислить ежемесячный платеж по кредиту. В то же время вы узнаете, как использовать функцию ПЛТ в формуле.

Синтаксис

PMT(коэффициент, nper, pv, [fv], [тип])

Примечание. Более полное описание аргументов в PMT см. в описании функции PV.

Более полное описание аргументов в PMT см. в описании функции PV.

Синтаксис функции PMT имеет следующие аргументы:

Ставка Обязательно. Процентная ставка по кредиту.

Nper Обязательный. Общее количество платежей по кредиту.

Pv Обязательный. Текущая стоимость или общая сумма, которую сейчас стоит серия будущих платежей; также известный как главный.

Fv Необязательно.

Будущая стоимость или денежный баланс, который вы хотите получить после последнего платежа. Если fv опущено, предполагается, что оно равно 0 (ноль), т. е. будущая стоимость кредита равна 0,9.0003

Будущая стоимость или денежный баланс, который вы хотите получить после последнего платежа. Если fv опущено, предполагается, что оно равно 0 (ноль), т. е. будущая стоимость кредита равна 0,9.0003Введите Необязательно. Число 0 (ноль) или 1 и указывает, когда должны быть произведены платежи.

Установить тип, равный | Если платежи должны быть оплачены |

|---|---|

0 или опущено | На конец периода |

1 | В начале периода |

Примечания

- org/ListItem»>

Убедитесь, что вы согласовываете единицы измерения, используемые для указания скорости и числа. Если вы делаете ежемесячные платежи по четырехлетнему кредиту с годовой процентной ставкой 12 процентов, используйте 12%/12 для ставки и 4 * 12 для nper. Если вы делаете ежегодные платежи по одному и тому же кредиту, используйте 12 процентов для ставки и 4 для nper.

Платеж, возвращаемый PMT, включает основную сумму и проценты, но не включает налоги, резервные платежи или сборы, иногда связанные с кредитами.

Подсказка Чтобы найти общую сумму, выплаченную в течение срока кредита, умножьте возвращенное значение ПЛТ на nper.

Пример

Скопируйте данные примера из следующей таблицы и вставьте их в ячейку A1 нового рабочего листа Excel. Чтобы формулы отображали результаты, выберите их, нажмите F2, а затем нажмите клавишу ВВОД. При необходимости вы можете настроить ширину столбцов, чтобы увидеть все данные.

Чтобы формулы отображали результаты, выберите их, нажмите F2, а затем нажмите клавишу ВВОД. При необходимости вы можете настроить ширину столбцов, чтобы увидеть все данные.

Данные | Описание | |

|---|---|---|

8% | Годовая процентная ставка | |

10 | Количество месяцев платежей | |

10 000 долларов США | Сумма кредита | |

Формула | Описание | Результат |

=ПЛТ(А2/12,А3,А4) | Ежемесячный платеж по кредиту с условиями, указанными в качестве аргументов в A2:A4. Читайте также: |

Каждый проект получает выплаты в определенные периоды, которые могут быть ежемесячными, ежеквартальными или ежегодными.

Каждый проект получает выплаты в определенные периоды, которые могут быть ежемесячными, ежеквартальными или ежегодными.

Будущая стоимость или денежный баланс, который вы хотите получить после последнего платежа. Если fv опущено, предполагается, что оно равно 0 (ноль), т. е. будущая стоимость кредита равна 0,9.0003

Будущая стоимость или денежный баланс, который вы хотите получить после последнего платежа. Если fv опущено, предполагается, что оно равно 0 (ноль), т. е. будущая стоимость кредита равна 0,9.0003